总投资3190亿 Q1锂电产业投扩产追踪

确定性的下游需求拉动下,锂电行业正在加急储备“粮草”。

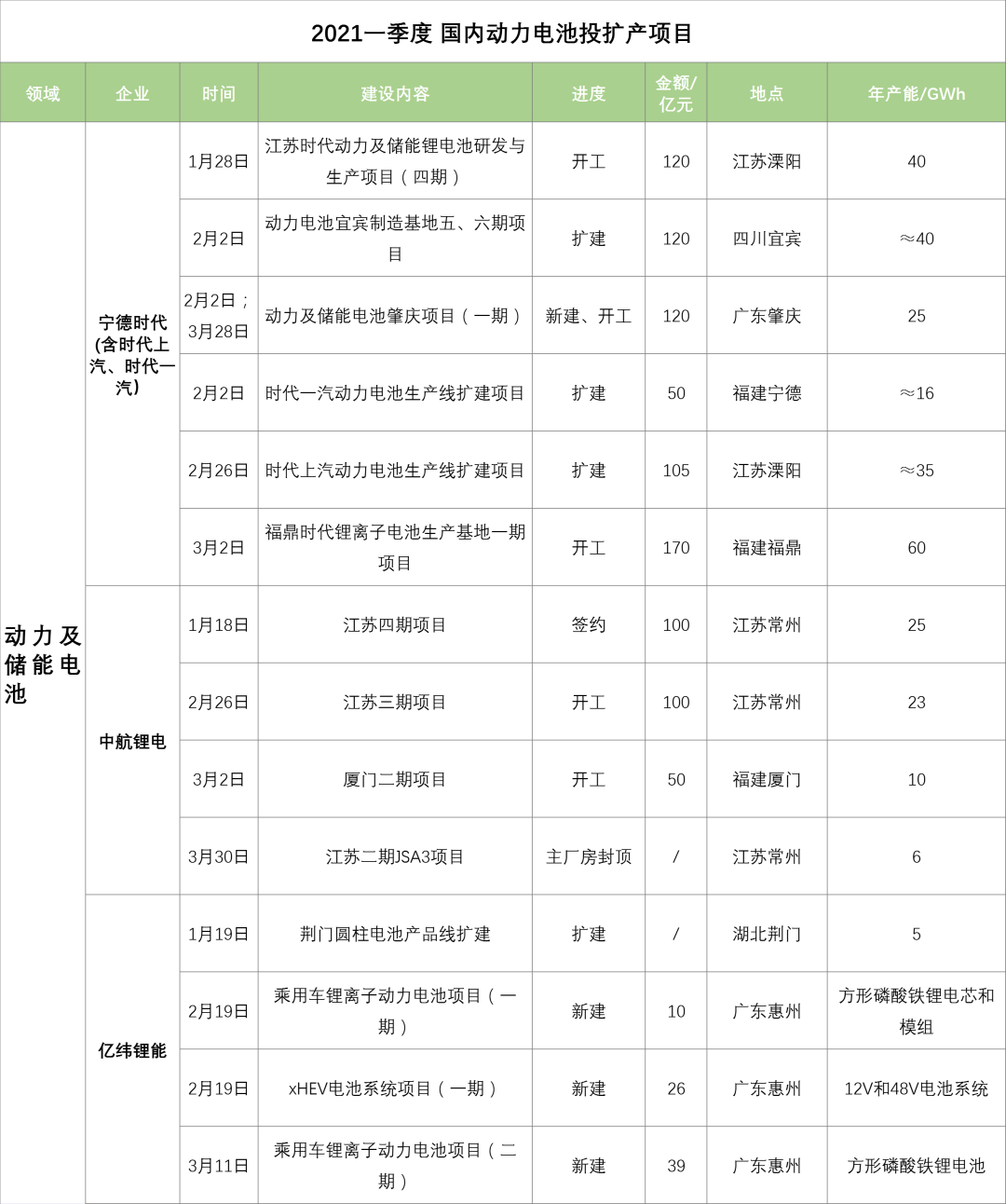

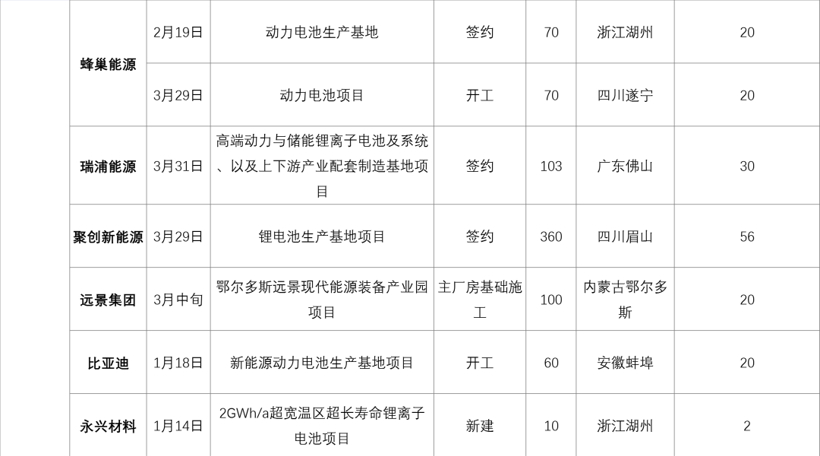

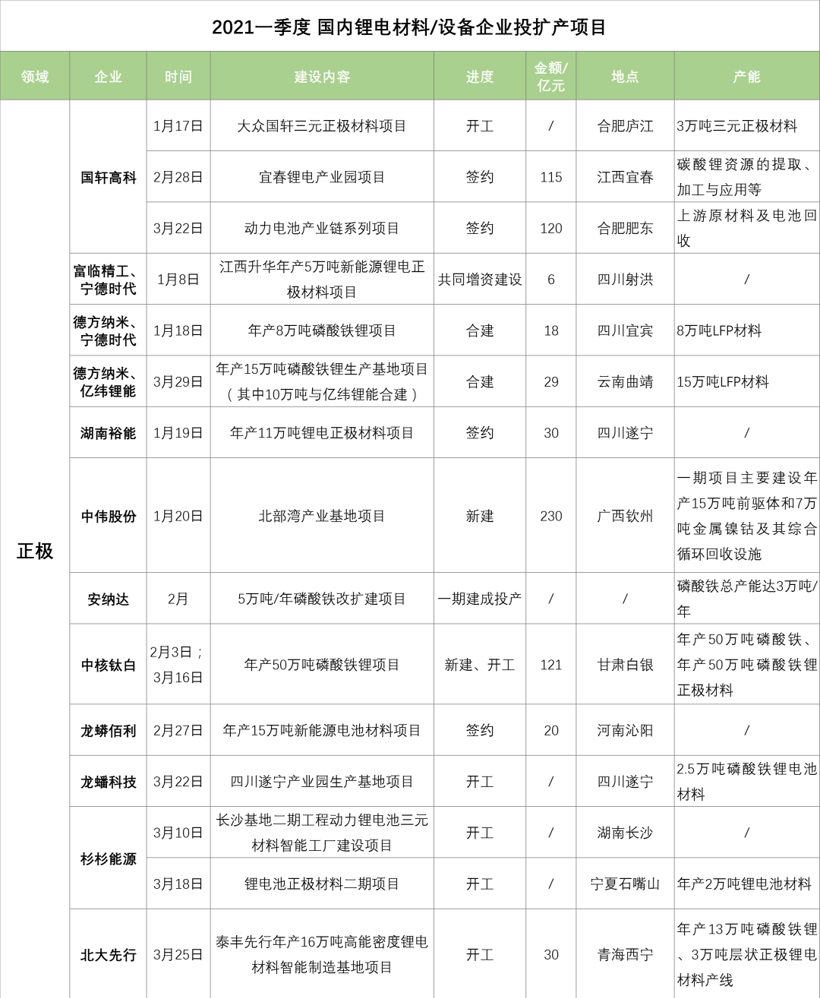

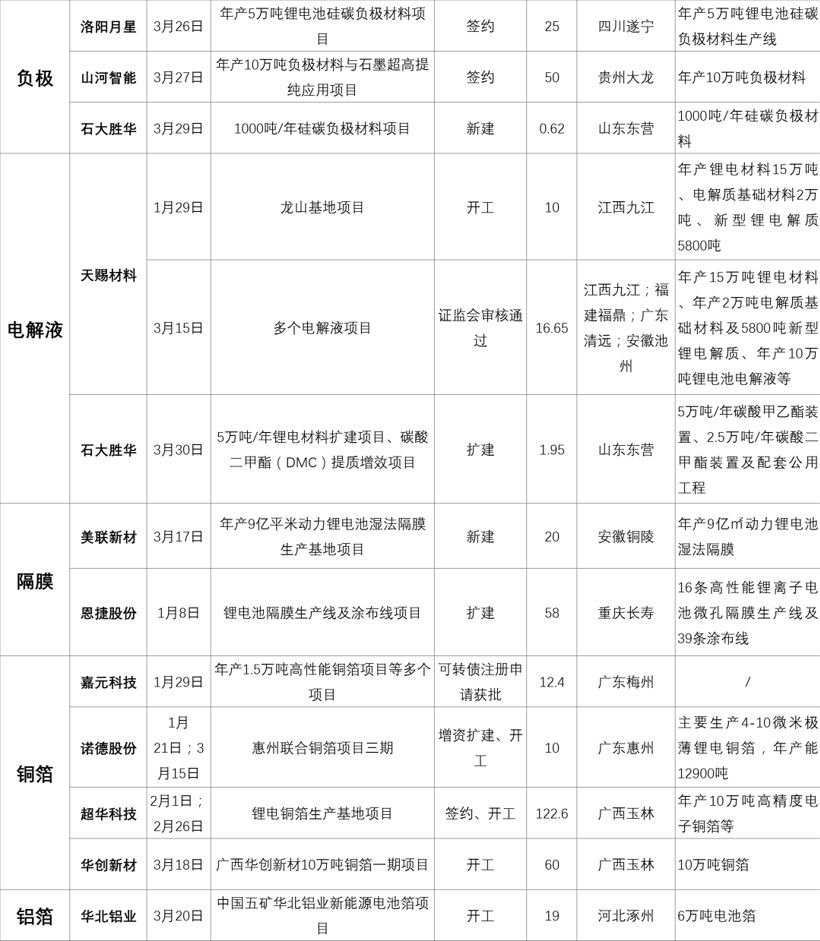

据高工锂电不完全统计,2021年第一季度,国内锂电产业链投扩产项目达67起,主要有动力及储能电池21起,3C电池4起,材料41起。

项目共涉及44家企业,总投资金额超3190亿元,其中规划动力电池产能超470GWh。

具体来看,2021Q1锂电行业投扩产项目主要有以下特点:

1、投资额及产能规模超以往,头部企业为扩张主力,新势力企业奋起直追,项目集中在两年内建成。

整体来看,新增投扩产项目投资额较2020Q1(1850亿元)同比几乎翻番,且单项投资金额及产能规模大幅提升。其中Q1的21起动力电池项目数量已超去年全年数量(19起),平均单项金额为85亿元(去年为52亿元),超百亿的项目占一半,规划产能普遍超20GWh。

从产能规模看,动力电池正进入新一轮的扩产竞备赛,扩张主力为宁德时代(216GWh)、中航锂电(64GWh)等头部动力电池企业,新势力企业蜂巢能源(40GWh)、瑞浦能源(30GWh)、聚创新能源(56GWh)等奋起直追。

另外3C龙头企业如德赛电池、欣旺达、珠海冠宇均密集扩产,带动产能规模集体上量。

在上游领域,如德方纳米、科达利、天赐、杉杉、天奈等细分领域的头部企业扩张力度明显,项目多达数个。此外中核钛白、山河智能、美联新材、长盈精密、华永烯等新兴企业投资力度不小,均超20亿元。

2021年伊始,动力电池企业订单暴涨,上游原材料价格上涨、产能紧张,跟随客户节奏布局扩产也已加紧提上日程,从投产周期看,有约七成的项目建设期在两年内建成。

2、锂电材料扩张规模明显加大,动力电池企业向上游延伸,尤其集中在LFP正极材料,新入局企业增多。

上游材料的投资额达到1273亿元,与电池领域的投资额(1906亿元)相当,其中正极材料占了近6成。

值得一提的是,头部动力电池企业纷纷向上游延伸,如宁德时代、国轩高科、亿纬锂能等通过增资入股或与材料企业合资建厂的方式锁定上游优质LFP材料产能,保障其原料供应稳定和降低采购成本。

材料企业产能规模扩大的同时,竞争也在加剧。如溶剂龙头石大胜华布局硅碳负极、“新兵”山河智能进军负极,中核钛白、龙蟒佰利、安纳达等钛白粉企业跨界布局LFP材料等。

3、“西南”大规模扩产趋势明显,形成以四川、广东为主的产业集群效应。

先前主要在江苏、福建一带布局的锂电产业链,开始逐渐转移到西南地区。从项目实施地点看,本次围绕动力电池巨头布局的产业集群效应在四川、广东较为凸显。

基于西南的经济环境、政策环境、能源价格优势、地理优势,宁德时代扩建动力电池宜宾制造基地五/六期项目,蜂巢能源20GWh、聚创新能源56GWh项目也落户四川。

以动力电池客户深度绑定、市场确定性为前提下,材料企业如湖南裕能/德方纳米/富临精工/龙蟠科技布局的LFP材料项目,科达利/长盈精密的结构件项目,以及恩捷股份隔膜项目等均落在以四川为主的西南地区。

另一个是形成以佛肇区域为主的广东辐射地带,包括宁德时代新建肇庆基地、瑞浦能源30GWh项目落地佛山、超业精密扩建项目搬迁至佛山。而中伟股份230亿项目、超华科技122亿、华创新材60亿等较大体量的材料项目则落户广西。

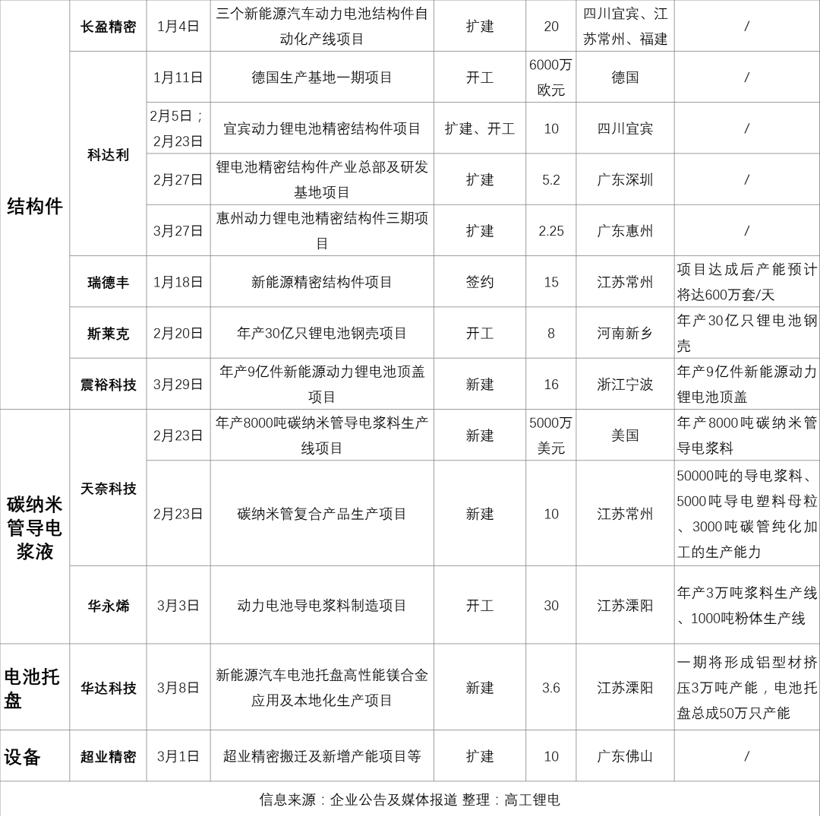

以下为高工锂电整理的2021年一季度投扩产项目: