动力电池原材料市场发展分析

近期,动力电池原材料市场价格涨势明显,行业呈现出诸多全新特点。

1.原材料发展现状分析

1.1 发展背景:动力电池装车量不断提升,带动锂电材料需求量进一步增长

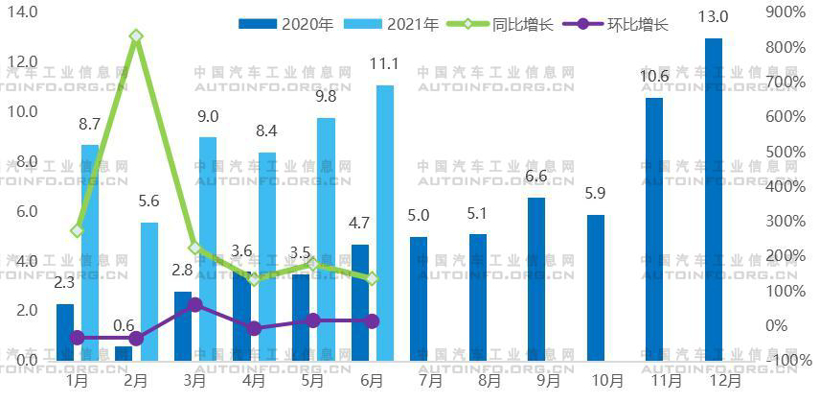

动力电池市场需求持续增长,将进一步带动锂电材料需求量的增长,2021年上半年,我国动力电池装车量累计52.5GWh,同比累计上升200.3%。传统锂电池原材料主要有正极材料、负极材料、隔膜、电解液以及其它辅材。其中,正极材料主要由碳酸锂和前驱体材料构成,在锂电池成本中占比最大。

图1 2020~2021年月度动力电池装车量(GWh)

数据来源:中国汽车动力电池产业创新联盟

1.2 发展现状:四大材料发展情况

正极材料:正极材料短期铁锂强势复苏,长期三元高镍化加速渗透。目前,三元与铁锂正极的竞争,核心问题依然是是安全与高效的角逐,虽然短期来看,基于储能和小动力市场增长超预期,铁锂电池需求增长,但是长期来看三元高镍化正在加速渗透。正极材料全球产能中国占半,国内竞争格局较为分散。全球正极材料产能中,中国占比过半,但是国内国内正极材料行业较为分散,市场集中度低于海外。根据预测,到2025年全球正极材料需求有望增至190万吨,国内需求量可达86.8万吨。

负极材料:负极材料市场集中度较高,行业呈现寡头垄断态势。目前主要的负极材料包括天然石墨和人造石墨两大类,2020年中国负极材料出货36.5万吨,其中人造石墨占比达84%,天然石墨占比16%,从市场集中度来看,2020年CR3为53%,仍然保持较高水平。

电解液:电解液龙头企业份额逐步提升。近年来电解液行业格局不断优化,头部集中态势日趋明显,市场格局来看,CR5市场份额占比由20178年的67.8%提升到2020年的77.6%,龙头集中度提升明显。

图2 2018~2020年中国电解液出货量占比(%)

隔膜:隔膜市场集中度显著提升。锂电隔膜在锂电池需求增长带动下,出货量也实现快速的增长。2020年中国锂电隔膜出货量37.2亿平方米,同比增长35.8%,其中干法隔膜出货量11亿平米,同比增长超过40%,增速大于湿法,占隔膜市场总量的30%。

2.行业发展特点分析

2020年以来,锂电原材料市场呈现诸多新特点。

2.1锂电原材料成本攀升,对于生产制造端的成本压力较大

2020年以来,锂电原材料价格一直保持高位增长,2021年7月电池级碳酸锂价格较2020年价格“低谷”涨幅为138%,六氟磷酸锂涨幅逾4倍,电池级氢氧化锂价格涨幅为58%,成本攀升,对于生产制造端的成本压力较大。

由于供需不平衡,锂材料价格在未来极有可能继续上扬,甚至再创新高,对于电池制造商来说有两条路可选:一是靠研发和技术进步降成本;二是电池涨价实现价格传导。对于电池企业来说,原材料涨价、毛利率下滑将压缩其生存空间,对于小型企业来说此影响更甚,因此,未来动力电池行业洗牌将会进一步加剧。

2.2 锂业龙头持续加码上游,未来投资布局将会不断

供需失衡,价格疯涨,锂资源争夺战急速升温,锂业公司持续加码。在锂电材料供应紧张的当下,产业链利润正在向上游转移,头部锂业企业正通过包销、收购、扩产等形式加快掌控上游锂矿资源,未来投资布局将会继续加大。

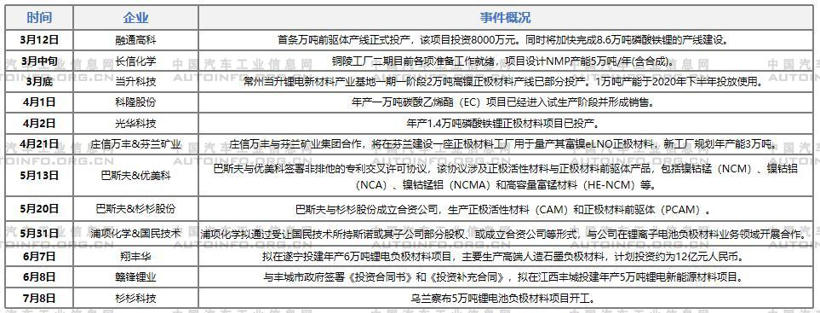

表1 2021年上半年电池材料领域合作、供应、扩产等动作不断

2.3 下游电池厂商乃至整车企业都在加码锂电材料市场

除了锂业龙头外,下游的动力电池厂商以及车企也在布局锂电材料市场,一方面防止被原料“卡脖子”,另一方面预防锂涨价对新能源汽车市场造成打击,车企将原材料的布局纳入规划之中。

电池企业:1)宁德时代分别认购了北美锂业和澳大利亚锂矿企业的股权;与磷酸铁锂正极材料龙头企业德方纳米建立了合资公司;参与了湖南裕能、江西升华等磷酸铁锂材料企业的增资。2)国轩高科先后布局了正极、负极、铜箔、隔膜、电解液等上游原材料及电池循环回收,形成较为完整的四大材料及电池循环生态体系;逐步建立“材料端-电池端-产品端”的全产业链的垂直布局。

整车企业:1)特斯拉正在和智利最大的锂矿生产商进行谈判,未来可能在当地建立一座工厂,进行电池所需的锂原料生产;取得了在内华达州的锂矿开采权。2)长城汽车先前,其间接全资子公司亿新发展有限公司拟以自筹资金1.46亿元人民币收购Pilbara Minerals不超过3.5%的股权,并获得Pilgangoora锂矿项目部分产品的包销权。3)近期比亚迪频繁出手六氟磷酸锂,于7月17日、7月18日分别于多氟多、天机股份签订了六氟磷酸锂的长期采购协议。7月17日晚间,多氟多发布公告称,将与比亚迪签订了不少于6460吨六氟磷酸锂产品销售合同。7月18日晚间公告,天机股份与比亚迪签订六氟供货协议,截止到2022年7月,将供应不少于3500吨的六氟磷酸锂,并且2023年还将供应3600-7800吨。